Es importante aprender a endeudarse, pues eso hace la diferencia entre la ruina o el crecimiento de nuestro patrimonio, en la empresa o en la vida personal.

En tu capacidad de pago está la clave para tomar una decisión sobre invertir o endeudarte.

En tu capacidad de pago está la clave para tomar una decisión sobre invertir o endeudarte.

En la mayoría de los casos, hablar de deudas parece ser algo malo. Esto se piensa porque, en efecto, una deuda fuera de control es el peor cáncer de nuestras finanzas. Sin embargo, cuando hablamos de adquirir créditos o financiamientos no siempre tiene que ser algo forzosamente negativo. Tratemos de exponer las diferencias.

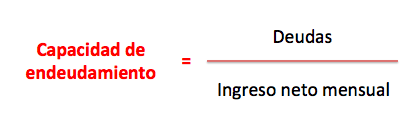

Para saber si una deuda es buena o no para nuestras finanzas, lo primero que debemos hacer es tener a la mano nuestro presupuesto personal para conocer nuestra capacidad de endeudamiento. Para calcularlo, necesitamos hacer una operación muy sencilla:

Donde el ingreso neto mensual equivale al ingreso total menos los gastos fijos. El resultado nos refiere al excedente de dinero que tenemos después de haber cubierto nuestras necesidades básicas.

Con ese excedente podemos hacer dos cosas: ahorrarlo o gastarlo. Si decidimos la primera, quizá nos convenga pensar en instrumentos de inversión para proteger nuestro ahorro de la inflación. Si decidimos la segunda, podemos hacerlo de manera directa o a través de una deuda (comprando ahora para pagar después).

Entonces, la primera regla de oro –derivada de la reflexión anterior– es que nuestras deudas nunca deben rebasar nuestra capacidad de endeudamiento, o lo que es lo mismo nuestro excedente de dinero. Esto porque es la única forma de garantizar que podremos pagarla en el tiempo.

Cuando uno gasta más de lo que tiene es cuando corremos un alto riesgo de perder el control de lo que debemos, porque además no podemos hacer frente al costo de esa deuda; es decir, los intereses.

Otras consideraciones

También vale la pena detenerse a pensar qué conseguiremos con esa deuda. No es lo mismo utilizar ese financiamiento para liquidar nuestra cuenta del supermercado o los gastos de papelería de nuestra empresa, que para adquirir una nueva maquinaria o un nuevo bien raíz.La diferencia es que en el primer caso, aquellos que adquirimos a través de deuda forma parte de nuestros gastos fijos y además son productos que se consumen en un tiempo muy corto que no generan valor. En cambio, los bienes duraderos pueden formar parte nuestros activos de la empresa o de nuestro patrimonio personal.

Los créditos fueron creados para no perder liquidez y al mismo tiempo poder facilitar la compra de un producto de alto valor. En ningún momento pueden ser considerados un ingreso adicional o una forma de gastar más, sino que son solo una forma de planificar nuestras adquisiciones para no descapitalizarnos.

Por eso, es importante siempre utilizar las deudas con miras a crecer el patrimonio; es decir, que aquello que compremos con financiamiento o crédito cobre mayor valor en el tiempo, que tenga una plusvalía. He aquí la segunda regla de oro.

Pagar una deuda o invertir

Esta es otra duda común: cuando tenemos un excedente de dinero, ¿qué nos conviene más: liquidar nuestras deudas o invertir en algún instrumento financiero? La respuesta más precisa depende de dos escenarios.• Primero. Si los intereses que estamos pagando por nuestras deudas son bajos, no representan un porcentaje alto del capital y los tenemos bajo control, quizá nos conviene invertir nuestro en algo que nos dé un mayor rendimiento, ya que de esa manera podríamos ganar más.

• Segundo. Si los intereses son muy altos y, peor aún, nos hemos retrasado en los pagos, no hay duda: debemos usar cualquier excedente para liquidar nuestras deudas. Lo mismo sucede si aquello en lo que pretendemos invertir no nos da un rendimiento atractivo (al menos uno o dos puntos porcentuales por arriba de la inflación), ya que en esos casos, en lugar de sanear nuestras finanzas, las estaremos empeorando.

Entonces, la respuesta solo la puedes tener tú. Recuerda: lo mejor para tomar una decisión financiera es conocer a detalle tu presupuesto y flujo de caja para saber cuando una deuda puede sumarte o restarte.

Son decisiones que no se deben de tomar solo por un impulso, por temor o por avaricia, y para ello, no hay mejor arma que la información y planeación. altonivel.mx